Los mejores indicadores de negociación: Una lista de los 17 indicadores técnicos más utilizados

El análisis técnico es un término amplio que utilizamos cuando examinamos datos del mercado para intentar predecir las tendencias futuras de los precios. Un componente importante de la estrategia de cualquier operador es el uso de indicadores técnicos.

Podemos usar distintos indicadores de negociación y patrones de continuación y reversión para perfeccionar nuestra especulación con respecto a los posibles movimientos del precio de un activo.

El análisis técnico se usa en muchos aspectos de la inversión financiera, pero su aplicación es frecuente en mercados como divisas, acciones, materias primas, criptomonedas e índices. Para poder comprender la acción del precio, primero debe conocer las señales de negociación básicas y utilizar una plataforma de negociación con los mejores indicadores integrados en el sistema.

Índice

- ¿Cómo empiezo el análisis técnico?

- ¿Qué son los indicadores de negociación?

- ¿Cómo funcionan los indicadores técnicos?

- ¿Cuáles son los mejores indicadores técnicos?

- 1. Media móvil (MA)

- 2. Media móvil exponencial (EMA)

- 3. Convergencia/divergencia de medias móviles (MACD, por sus siglas en inglés)

- 4. Índice de fuerza relativa (RSI, por sus siglas en inglés)

- 5. Oscilador de precio porcentual (PPO)

- 6. SAR parabólico

- 7. Índice direccional medio

- 8. Oscilador estocástico

- 9. Bandas de Bollinger

- 10. Desviación estándar

- 11. Retrocesos de Fibonacci

- 12. Rango de porcentaje de Williams (%R)

- 13. Índice del canal de materias primas (CCI, por sus siglas en inglés)

- 14. Nube de Ichimoku

- 15. Volumen en equilibrio (OBV)

- 16. Línea de acumulación/distribución

- 17. Indicador Aroon

- ¿Qué indicador técnico debo aprender primero?

- ¿Cuántos indicadores de negociación debo usar en mis gráficos?

¿Cómo empiezo a aprender análisis técnico?

Para llevar a cabo el análisis técnico apropiado y examinar un instrumento financiero, como un par de divisas o una materia prima, necesitará algún tipo de software de gráficos con herramientas integradas como pantallas de datos, funciones de dibujo y cálculos matemáticos (como medias móviles o retrocesos de Fibonacci). En Axi, ofrecemos la plataforma de negociación MetaTrader 4, que le brinda acceso a todas las funciones que necesita para aprender análisis técnico.

También necesitará acceso a datos históricos. Puede obtenerlos a través de la plataforma de negociación MT4 y en sitios como Quandl o Yahoo Finanzas.

¿Qué son los indicadores de negociación?

Los indicadores técnicos son cálculos matemáticos que permiten a los operadores identificar cuándo un activo está en condiciones de sobrecompra o sobreventa. Incluso pueden ser algo tan sencillo como una línea de tendencia. Utilizan datos históricos sobre el precio, el volumen y el interés abierto para predecir en qué dirección se moverá el activo financiero. Este conocimiento subyacente puede ayudar al operador a identificar oportunidades de negociación.

A lo largo de este artículo, examinaremos algunos de los mejores indicadores técnicos que utilizan los operadores de todo el mundo, junto con sus definiciones, para que pueda aprovechar estas técnicas a la hora de llevar adelante el análisis técnico. Pero primero, veamos en mayor detalle cómo funcionan los indicadores técnicos.

¿Cómo funcionan los indicadores técnicos?

La respuesta sencilla es que no "funcionan" en absoluto. En realidad, son una medida de la psicología del mercado. Simplemente muestran cómo se ha comportado el precio en relación con precios anteriores, de modo que se pueden usar como pautas para los operadores. En combinación con los patrones de velas, estas dos herramientas pueden ayudarle a preparar su estrategia de análisis técnico.

Por ejemplo, un indicador se puede usar para mostrar dónde ubicar una orden de tope de pérdidas cuando llega el momento de cerrar una operación para mitigar el riesgo.

Como se basan exclusivamente en datos, los indicadores técnicos son especialmente útiles si prefiere que las emociones no interfieran en sus decisiones de negociación o cree que la opinión de otra persona podría influir en sus decisiones en una situación determinada.

Sin embargo, los indicadores de negociación sí funcionan mediante las líneas de tendencia, que permiten a los operadores ver si un activo tiene una tendencia alcista o bajista, lo cual les ayuda a evitar errores de sincronización en las operaciones.

¿Cuáles son los dos tipos básicos de indicadores técnicos?

Los dos tipos básicos de indicadores técnicos son los indicadores de superposición y los indicadores osciladores.

¿Qué es un indicador de superposición?

Un indicador de superposición es una técnica básica de negociación y análisis técnico que consiste en superponer una tendencia a otra. En el caso de una superposición en un gráfico, esto significa simplemente mostrar dos líneas con colores diferentes en un gráfico para que ambas permanezcan visibles.

¿Qué es un indicador oscilador?

Un indicador oscilador mide la distancia entre dos puntos en un gráfico de análisis técnico para seguir el impulso (o la falta de impulso). El tipo más común de indicador oscilador, aunque no necesariamente el más sencillo, es la media móvil. Se utilizan para averiguar dónde es posible que se produzcan nuevos precios máximos para un instrumento, en función de los máximos anteriores.

Esto ayuda a los operadores a determinar cuándo les conviene comprar o vender para poder tomar decisiones más precisas sobre cuándo estos activos habrán aumentado de valor antes de que las tendencias actuales se reviertan (un concepto conocido como "soporte" y "resistencia").

Existen dos indicadores osciladores comunes:

Indicadores adelantados

El indicador adelantado mide las condiciones actuales del mercado para prever lo que probablemente ocurrirá a continuación. Por lo general, los indicadores adelantados se utilizan junto con los indicadores retrospectivos.

Indicadores retrospectivos

Los indicadores retrospectivos son medidas basadas en los datos históricos recientes e incluyen la media móvil (MA), la media móvil exponencial (EMA) y la convergencia/divergencia de medias móviles (MACD).

Cuando se usan juntos, estos osciladores ofrecen una lectura más precisa del sentimiento del mercado y ayudan a predecir mejor los posibles movimientos de los precios.

¿Cuáles son los mejores indicadores técnicos?

A continuación, puede encontrar una lista de los mejores indicadores de negociación. Vale la pena tomarse un tiempo para descubrir cómo funciona cada uno de estos importantes indicadores y cómo se pueden usar dentro de su análisis del mercado y sus estrategias de negociación.

Lista de los mejores indicadores técnicos

1. Indicador de media móvil (MA, por sus siglas en inglés)

El indicador de media móvil es uno de los indicadores técnicos más populares y se utiliza para identificar una tendencia de precio en el mercado. Por ejemplo, si la MA a corto plazo cruza por encima de la MA a largo plazo, esto indica que podría haber una tendencia alcista en el futuro. También es común que los operadores usen el indicador de media móvil para identificar el nivel de reversión de la tendencia.

Existen muchos tipos distintos de medias móviles y algunos operadores usan más de uno para confirmar sus señales. Algunos ejemplos son las medias móviles simples, las medias móviles exponenciales (que otorgan más peso a las cifras recientes) o las medias móviles ponderadas (que dan la misma importancia a cada día del período de referencia).

2. Indicador de media móvil exponencial (EMA, por sus siglas en inglés)

El indicador de media móvil exponencial es diferente a otros tipos de MA porque, en lugar de tener un período fijo (por ejemplo, 20 períodos), tiene dos intervalos de tiempo distintos que se usan para calcular su valor. Por ejemplo, si tiene una EMA con un cálculo de media móvil de 50/100, el primer punto utilizado para calcular la EMA estará a 50 puntos del precio actual, más 100 períodos anteriores.

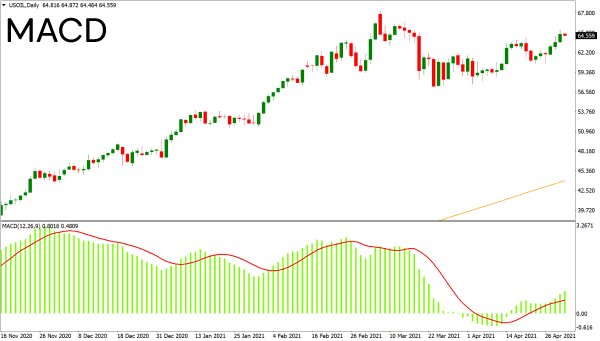

3. Convergencia/divergencia de medias móviles (MACD, por sus siglas en inglés)

La MACD es un oscilador técnico de impulso que traza dos medias móviles exponenciales, una de las cuales se ha restado de la otra para crear una línea de señal o "divergencia" (línea de MACD) y luego se le ha vuelto a sumar (señal). Existen tres parámetros principales: longitud de la señal, frecuencia de convergencia/divergencia de las medias móviles y periodicidad. Por defecto, estos valores son 12, 26 y 20 respectivamente. Cuanto mayor sea la duración de cada MA, mayor será la ponderación, pero también disminuirá la sensibilidad, ya que al aumentar el tiempo habrá menos períodos durante los cuales pueda producirse un cambio.

4. Índice de fuerza relativa (RSI, por sus siglas en inglés)

El índice de fuerza relativa (RSI) es un indicador técnico de impulso que compara la magnitud de las ganancias y pérdidas recientes a lo largo del tiempo y las representa gráficamente como un oscilador. El RSI se desarrolló en 1978 y desde entonces se ha convertido en uno de los indicadores osciladores más populares.

5. Indicador oscilador de precio porcentual (PPO, por sus siglas en inglés)

El oscilador de precio porcentual es un indicador técnico de impulso que representa la diferencia entre dos medias móviles, donde una de estas líneas se ha desplazado una cantidad proporcional a las ganancias en acciones. Al trazar el PPO, se comienza con un valor inicial del 50 % y luego fluctúa por encima y por debajo de este nivel de acuerdo con la volatilidad del mercado.

6. Indicador SAR parabólico (PSAR)

El SAR (del inglés "stop and reverse", que significa "parada y reversión") es un indicador popular que se utiliza en análisis técnico para determinar el precio en el que ha cambiado el impulso. El SAR parabólico puede considerarse una mejora de los sistemas tradicionales de cruce de medias móviles debido a su enfoque más intuitivo para determinar los cambios de señales. Un cruce de compra y venta del PSAR ocurre cuando el precio de cierre actual cruza por encima o por debajo de la línea de precio de compra (P-S); los instrumentos se compran cuando superan los precios que se han estado negociando dentro de un canal de tendencia, mientras que las señales de venta se producen cuando el instrumento atraviesa los niveles de soporte.

7. Índice direccional medio (ADX, por sus siglas en inglés)

El ADX es un indicador de seguimiento de tendencias que mide la fuerza o debilidad de los movimientos de precios de una acción. Cuanto mayor sea el valor, más fuerte será la tendencia, y viceversa para valores menores. El ADX es un indicador muy popular y a menudo se utiliza junto con otros indicadores para crear sistemas de negociación.

8. Indicador de oscilador estocástico

El oscilador estocástico es un indicador de impulso que compara los precios con rangos de valores a lo largo del tiempo. El oscilador consta de dos líneas: la línea %K y la línea %D.

La línea %K mide lo cerca que se mueve la acción del precio hacia su punto más alto (conocido como K), mientras que la línea %D mide lo cerca que se mueve la acción del precio hacia su punto más bajo (conocido como D). Cuando ambas líneas están por encima de sus líneas centrales, esto indica que un activo o una acción ha alcanzado una "zona de compra"; cuando ambas líneas están por debajo de sus líneas centrales, señala una "zona de venta".

9. Indicadores de bandas de Bollinger

Las bandas de Bollinger son un conjunto de tres líneas que representan la volatilidad, que es el rango de precios dentro del cual se han negociado históricamente.

Las dos líneas exteriores muestran dónde se espera que los niveles superior e inferior del movimiento del precio se sitúen el 90 % del tiempo (la banda de negociación), mientras que la línea central muestra la acción del precio en tiempo real moviéndose entre esos límites a medida que fluctúa día a día. Cuando estas bandas se contraen (encogen), esto indica una baja volatilidad; cuando las bandas se expanden, esto sugiere que el oro podría estar atravesando un período de alta volatilidad.

10. Indicador de desviación estándar

La desviación estándar es una medida estadística de cómo se dispersan los precios alrededor del precio medio. Cuanto mayor sea la desviación estándar en relación con la volatilidad media de un activo o índice del mercado de valores, mayores serán las fluctuaciones en los precios de un día a otro (cambios extremos).

11. Indicadores de retroceso de Fibonacci

Para crear los indicadores de retroceso de Fibonacci, se toman dos puntos extremos (normalmente el máximo y el mínimo), se divide esa distancia por un número de Fibonacci, como 0,618 o 23,62 %, y se traza una línea de impulso desde cada uno de esos puntos hasta el punto en el que se encuentra el precio en ese momento. Esto ayuda a los operadores a identificar áreas donde los compradores pueden estar acumulando una fuerte presión de compra después de que el precio ha caído a través de los niveles de soporte y zonas clave de retroceso que pueden indicar posibles reversiones.

Obtenga más información sobre los niveles de retroceso de Fibonacci y cómo puede utilizarlos en sus operaciones de negociación.

¿Cuál es la diferencia entre una extensión y un retroceso de Fibonacci?

Una extensión de Fibonacci es un patrón de continuación, mientras que un retroceso de Fibonacci puede ser cualquiera de los dos. La principal diferencia entre ambos es que cuando una extensión de Fibonacci atraviesa una línea de tendencia, suele extender su movimiento anterior, mientras que cuando atraviesa una línea de tendencia durante un retroceso de Fibonacci, retrocede en la dirección opuesta.

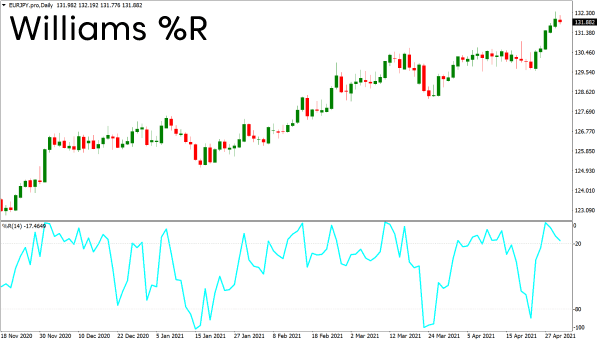

12. Rango de porcentaje de Williams (%R)

El rango de porcentaje de Williams es un indicador de volatilidad que traza la magnitud de la acción reciente de los precios. Para calcularlo, hay que restar el mínimo del máximo y dividirlo por dos (el resultado oscilará entre 0 % y 100 %). Una lectura significativa sugeriría una condición de sobreventa o sobrecompra que podría señalar una reversión en la dirección de la tendencia a cualquier lado de cero.

Por lo general, cuando se utiliza este indicador, los operadores buscan ver valores por encima del 70 % como señales de tendencias hacia posiciones de compra, mientras que las lecturas por debajo del 30 % representan condiciones en las que las órdenes de venta son más propensas a tener éxito.

13. Índice del canal de materias primas (CCI, por sus siglas en inglés)

El índice del canal de materias primas es un indicador de amplitud del mercado, que se usa para identificar si las tendencias alcistas o bajistas en los precios de futuros de materias primas son más dominantes en un día determinado. Para calcularlo, hay que restar el mínimo del máximo y dividirlo por dos (el resultado oscilará entre -100 % y +100 %).

Si los valores del CCI son positivos, la tendencia alcista es más fuerte que la tendencia bajista si superan el 50 %. Lo contrario se aplica cuando los valores caen por debajo de 0, lo que significa que la tendencia bajista prevalece mientras las lecturas se mantengan por debajo del 50 %. Los valores superiores al 100 % representan condiciones de sobrecompra, mientras que los inferiores al -100 % indican una condición de sobreventa. Deben evitarse las operaciones en estos extremos, ya que ambos mercados tendrían que cambiar de rumbo para que una operación a largo plazo funcione.

14. Indicador de la nube de Ichimoku

Para crear el indicador de la nube de Ichimoku, se trazan cuatro líneas. La primera línea es la tenkan-sen (base de soporte), seguida de la línea kijun-sen que actúa como una extensión de la resistencia para formar un canal de negociación. Debajo hay otras dos medias móviles: los indicadores retrospectivo y adelantado de Ichimoku, respectivamente. Juntos forman la nube de Ichimoku.

Obtenga más información sobre la estrategia de la nube de Ichimoku y utilícela en sus gráficos de negociación.

15. Indicador de volumen en equilibrio (OBV, por sus siglas en inglés)

El OBV es un indicador basado en el volumen que mide la actividad de negociación acumulada de compradores y vendedores. Un OBV de compra aumenta a medida que más operadores entran en posiciones largas, mientras que un OBV de venta aumenta cada vez que un nuevo operador toma posiciones cortas.

16. Indicador de la línea de acumulación/distribución (A/D)

La línea de A/D es un oscilador de impulso que mide la relación entre el volumen de negociación y la variación de los precios. Este indicador se puede utilizar para identificar la divergencia entre el indicador de AD y los precios, lo cual puede señalar una reversión inminente en la tendencia. Un ejemplo es cuando hay más períodos descendentes que ascendentes (es decir, más barras rojas que verdes), lo cual podría indicar condiciones de sobreventa; lo contrario ocurre si las barras son mayoritariamente verdes.

17. Oscilador Aroon (AO, por sus siglas en inglés)

El oscilador Aroon es un indicador que mide el impulso y la dirección de una tendencia en relación con los niveles de precios. Cuando los precios suben, el AO también sube; cuando el precio baja, el AO baja. La diferencia entre estas dos líneas indica si hay condiciones de sobrecompra (un número positivo) o sobreventa (un número negativo).

¿Qué indicador técnico debo aprender primero?

Muchos operadores nuevos quieren saber qué indicador técnico les conviene aprender primero. La verdad es que se pueden utilizar distintos indicadores para diferentes situaciones. Si recién está empezando, es posible que le cueste decidir cuál es el mejor para usted.

Sin embargo, un buen punto de partida son las medias móviles, como la media móvil de 50 días (siempre que no sea una media demasiado suavizada). En términos generales, le conviene comprar cuando la MA cruza por encima de su línea de media móvil simple (SMA, por sus siglas en inglés) y vender cuando cae por debajo de sus propias líneas de MA. Estas reglas también se pueden aplicar a los gráficos a corto plazo porque actúan como puntos de soporte y resistencia para tendencias más amplias.

Una EMA de 50 días es el tipo de media móvil más común y popular, sobre todo porque es lo suficientemente larga como para filtrar las fluctuaciones a corto plazo, pero aun así permite ver la acción del precio a corto plazo. Muchos operadores la utilizan como su primer indicador al entrar en operaciones en un marco temporal diario y también para establecer los topes de pérdidas. El sentido de utilizar una MA de este modo es que, si no está seguro de si los precios están tendiendo al alza o a la baja, una MA puede ayudarle a aclarar el panorama porque le muestra dónde se encuentran los niveles de soporte y resistencia en función de los resultados anteriores.

¿Cuáles son los mejores indicadores de análisis técnico para los operadores intradiarios?

Los mejores indicadores técnicos para la negociación intradiaria son el RSI, el rango de porcentaje de Williams y el MACD. Estas medidas muestran los niveles de sobrecompra y sobreventa en un gráfico y pueden ayudar a predecir hacia dónde se dirigirá el precio en el futuro, en función de los resultados anteriores. Sin embargo, no siempre son precisos, por lo que es importante utilizarlos junto con otros indicadores si busca un mayor nivel de precisión a la hora de encontrar señales de negociación.

¿Cuáles son los mejores indicadores para la negociación de divisas?

Los mejores indicadores técnicos para operadores de divisas son el RSI, el MACD y las bandas de Bollinger. La mayoría de los operadores de divisas los usan como indicadores principales. Hay otros indicadores disponibles en el mercado, pero estos tres suelen ser los más utilizados para predecir puntos de precios futuros.

¿Cómo pueden los operadores de divisas usar los indicadores técnicos y el análisis fundamental?

Para los operadores de divisas, la mejor forma de usar los indicadores técnicos y el análisis fundamental es observar los gráficos de precios y utilizar los indicadores de manera conjunta.

Para predecir los movimientos futuros de los precios, un operador puede observar un indicador y comprobar si esa predicción coincide con lo que está sucediendo en el contexto fundamental. Los operadores de divisas también usan los indicadores más populares para confirmar sus propias predicciones antes de realizar cualquier operación, algo que no podrían hacer si solo utilizaran los datos fundamentales.

¿Cuántos indicadores debo usar en mis gráficos?

No existe una respuesta clara a esa pregunta, ya que depende del estilo y la estrategia de negociación. Sin embargo, el uso excesivo de indicadores técnicos puede generar confusión y una estrategia de negociación desordenada.

Cuando hay demasiados indicadores en un gráfico, el operador puede recibir señales contradictorias que pueden provocarle nerviosismo e inseguridad sobre si seguir la estrategia es la decisión correcta. Además, no tiene sentido disponer de varios indicadores que muestren la misma información o información similar en el gráfico.

A continuación, puede ver algunas pautas sencillas para determinar cuántos indicadores debería usar un operador:

¿Es un operador principiante, un operador con experiencia intermedia o un operador con experiencia avanzada?

Es posible que los indicadores resulten más útiles para los principiantes, ya que les ayudan a filtrar las señales. Los operadores con más experiencia pueden considerar que no necesitan tantos indicadores porque saben leer intuitivamente la acción del precio y saben qué indicadores son adecuados para su estrategia y cuáles no.

¿Es un operador a corto o largo plazo?

Si utiliza la estrategia de scalping y negocia en el gráfico de 5 minutos, tener muchos indicadores dificultaría el proceso debido a la frecuencia de las señales que recibe. Un operador que usa el gráfico diario tiene más tiempo para pensar en las distintas señales y analizar el gráfico en detalle.

¿Cuáles son sus propias preferencias?

Piense qué le resulta más cómodo: un gráfico limpio solo con velas, o tal vez uno o dos indicadores, o un gráfico con varios indicadores. Si le agobia usar muchos indicadores, tal vez le parezca más adecuado encontrar una estrategia centrada en la acción del precio de negociación.

Al margen de la cantidad de indicadores que desee implementar, le conviene no usar demasiados indicadores que muestren básicamente lo mismo o que muestren información muy similar. Como pauta general, trate de limitarse a estos cuatro grupos de indicadores:

- Indicadores de tendencia: indicadores que le ayudan a identificar una tendencia, como las medias móviles y el SAR parabólico.

- Indicadores de impulso: indicadores oscilantes que ayudan a los operadores a identificar condiciones de sobrecompra y sobreventa. Algunos ejemplos son el RSI, los indicadores estocásticos y el CCI.

- Indicadores de volumen: indicadores que muestran el volumen detrás de un movimiento de precio determinado. En el caso de las divisas al contado, los datos no serán tan confiables como los de volumen (por ejemplo, futuros) porque el mercado de divisas está descentralizado. Sin embargo, a algunos operadores pueden resultarles útiles para su propia estrategia.

- Indicadores de volatilidad: indicadores que ayudan a los operadores a comprender el rango de precios. Algunos ejemplos son las bandas de Bollinger y el rango verdadero promedio (ATR, por sus siglas en inglés).

¿Listo para operar con tu ventaja?

¡Únete a miles de traders y opera CFDs en divisas, acciones, índices, materias primas y criptomonedas!

La información no debe interpretarse como una recomendación, ni como una oferta de compra o venta, ni como la solicitud de una oferta de compra o venta de un valor, producto financiero o instrumento, o para participar en una estrategia de negociación. Los lectores deben asesorarse por su cuenta. No se permite la reproducción o redistribución de esta información.